📄 Статті

Топ-5 новин в світі безготівкових розрахунків в Україні та за її межами

Перехід на безготівкову оплату – мета розвитку багатьох фінансових систем світу. Безготівкові розрахунки допоможуть зробити сферу комерції максимально прозорою як для покупця, так і для продавця. Крім того, це спосіб уникнути багатьох видів фінансового шахрайства і захистити екологію планети.

Читайте Cashless Digest, щоб бути в курсі останніх подій в сфері безготівкових розрахунків як в Україні, так і за її межами. Слідкуйте за діяльністю Асоціації ЄМА в питаннях розвитку безготівкових оплат в нашій країні!

1. На повторне перше читання у ВР буде відправлений законопроект, який може поліпшити якість і безпеку безготівкових розрахунків в Україні

Законопроект № 5361 («Про внесення змін до деяких законодавчих актів України щодо регулювання переказу коштів») націлений на те, щоб привести український ринок безготівкових платежів до європейського стандарту. Це означає: створення умов для нормальної і рівної конкуренції на ринку, залучення інвестицій, підвищення якості послуг, а також – поліпшення безпеки платежів для споживача шляхом введення більш жорстких (також – більш відповідають європейським) форм покарання за кібершахрайство.

Існуючі зараз на ринку безготівкових розрахунків умови затримують його розвиток:

- Конкуренція на ринку безготівкових платежів існує, фактично, в «межах» першої десятки лідерів платіжних послуг. Захід нових учасників ускладнений ще й тим, що НБУ уповноважений здійснювати жорсткий контроль над ринком, поки націлений на збереження ринку під контролем банків;

- Бар’єри на шляху у нових учасників платіжного ринку не сприяють поліпшенню інвестиційного клімату – і розвитку ринку;

- «Обмежена» в рамках «топ-10» конкуренція не стимулює, в належній мірі, розширення спектра платіжних послуг. У той час як поліпшення конкурентних умов для всіх учасників, в тому числі нових, дало б можливість збільшити кількість і якість послуг;

- Кібершахрайство в Україні все ще показує «стабільне зростання», так як передбачене законом покарання, найчастіше, це штраф. Крім того, ведення слідчо-процесуальних дій ускладнюється, оскільки шахрайство з платіжними інструментами все ще не має статусу тяжкого злочину. У прокурорів і суддів немає достатньої практики в розгляді справ про шахрайство з платіжними інструментами;

- Все ще немає єдиних стандартів для платіжних послуг (наприклад, немає стандарту для впровадження системи Direct Debit), що не сприяє ні розвитку ринку, ні підвищенню довіри з боку споживачів його послуг.

№ 5361 Законопроект був доопрацьований з урахуванням всіх «Цих ПРОБЛЕМ» платіжного ринку в Україні. Так, для введення на ринку нових учасників проекту пропонує використовувати підхід, який застосовується в Європі згідно з Директивою ЄС 2015/2366: це підконтрольне введення на ринку певної кількості постачальників платіжних послуг (наприклад, які вже отримав ліцензію Нацбанку України на переказ коштів без відкриття рахунків і бажаю фінансувати розвиток платіжні технологій і безготівкові розрахунки). Таким чином, передбачено і поліпшення конкурентного середовища. Це підвищує інвестиційну привабливість ринку платіжних послуг і позитивно впливає на їх якість і різноманітність.

Інші зміни, які пропонує законопроект № 5361:

- Розмежування прав і обов’язків постачальників послуг (банки та інші постачальники платіжні послуг);

- На рівні закону вказані повноваження Нацбанку по визначенню рівня статутного і власного капіталу, а також по контролю за оборотом коштів, отриманих постачальниками від користувачів;

- Передбачені відкриття рахунків суб’єктів ринку – процедури, еквівалентну тим, що використовується на європейському фінансовому ринку в рамках практики реалізації платіжної Директиви ЄС;

- Впорядкована процедура реєстрації суб’єктів ринку в Реєстрі платіжної інфраструктури.

Мета законопроекту: підвищити довіру громадян до ринку платіжних послуг, зробити цей ринок безпечним, зрозумілим, що швидко розвивається, і доступним для учасників і споживачів.

2. Споживачі зможуть отримувати всю інформацію про кредити в небанківських установах

Державна Національна комісія, яка регулює питання в сфері ринків фінансових послуг (Нацкомфінпослуг), прийняла постанову, яка в майбутньому допоможе уникнути ситуацій з кредитами- «пастками». Йдеться про так званих «легких кредитах» або «кредити до зарплати», що надається небанківські організації.

«Взяв «вигідний» кредит, а тепер переплачуєш у тричі» – знайома ситуація? На жаль, деякі організації, що пропонують швидко і легко отримати позику, не повідомляє своїм клієнтам всі дані про кредит. Зокрема, приховувати можуть справжню процентну ставку (тобто ту частину кредиту, на яку збільшиться сума, взята в борг). Нерідко переплати досягають 200% і вище.

Як «ховають» процентну ставку

Кредити «на стовпах» (тобто на ліхтарних стовпах, дошках оголошень в житлових кварталах, транспорті, метро і т.д.) нерідко пропонують потенційним позичальникам дуже вигідні умови. Точніше сказати, неправдоподібно вигідні. Наприклад, можна взяти досить велику суму (в деяких випадках до тридцяти або навіть п’ятдесяти тисяч гривень) під малий відсоток. В кредит без довідки про доходи, без поручителя і навіть без застави.

Банківський кредит – один з найпопулярніших банківських продуктів. Однак жоден банк не надасть позику «під ніщо», тому що не стане так ризикувати свої гроші. Тому у кредита завжди є забезпечення – це або застава (рухоме або нерухоме майно), або поручитель. Також обов’язково вказати свій реальний дохід, щоб у банку не було сумнівів, що кредит буде виплачений.

До будь-яких пропозицій отримати кредит без довідки про доходи і застави потрібно ставитися скептично. Будь-які пропозиції взяти гроші у небанківської організації під неправдоподібно низький відсоток (зараз середня річна ставка становить близько 40%), тобто на 10-20% нижче «ринкового» показника – це потенційна пастка.

«Я взяла в кредит 4700 гривень. Повинна була виплачувати 1,3 тисячі гривень щомісяця 10 числа, але якщо затримувала платіж хоча б на день, мене штрафували майже на 400 гривень, – розповідає Аліна Капуненко з Києва. – У результаті я заплатила кредитній організації в три рази більше, ніж брала. Щомісяця я була в стресі, тому що на роботі могли затримати зарплату на 2-3 дні, і це оберталося фінансовими втратами. Я була змушена кілька разів позичати гроші, щоб тільки заплатити по кредиту».

Незважаючи на те, що формально закон не був порушений, Аліна не отримала всієї інформації по кредиту. При взятті позики жінка заповнила заяву і підписала договір, за її словами, «надрукований дуже дрібний шрифтом на чотирьох сторінках». Брак знань в сфері фінансів, невміння сформулювати правильні питання про кредит привели до того, що жінка поставила підпис під документом, в якому багато чого не розуміла. Повіривши консультанту і його вельми неповним поясненням про кредитній ставці, Аліна і справді вважала, що бере позику під 19%, хоча реальний «відсоток» був більш, ніж в два разі вище. Бажання отримати гроші стало причиною втрати пильності: адже досить було перерахувати щомісячні суми виплати кредиту, щоб зрозуміти, що умови надання позики – «драконівські».

Реальна відсоткова ставка включає в себе всі додаткові нарахування за кредитом – в тому числі, комісія (щомісячна або разова), нарахування за обслуговування кредиту тощо Деякі кредитодавці рекламують свої низькі ставки, в той час як на додаткові нарахування, в результаті, отримують реальну ставку набагато більшу.

Що змінить постанова Нацкомфінпослуг

Згідно з постановою «Про затвердження методики розрахунку загальної вартості кредиту для споживача і реальної процентної ставки за договором споживчого кредиту» (вступає в дію з 10 червня поточного року), позичальник повинен буде отримувати повну інформацію про реальну кредитну ставку. Тобто, йому зобов’язані сказати не тільки відсоток, який написаний в рекламному оголошенні «на стовпі», а й інші складові переплати по кредиту (комісійні і т.д.).

Таким чином, одержувач позики буде розуміти, на що йде, яку саме суму він буде виплачувати. Реклама «легкі кредити», можливо, стане менш «ефективною» для кредитодавців і менш «привабливою» для клієнтів. Однак позичальники не виявляться обманутим у своїх очікуваннях.

«Банківські кредити вже давно регулюються аналогічним чином, – нагадує керівник ЄМА Олександр Карпов. – Прийшов час «вгамувати апетити» небанківських кредиторів. Час покаже, наскільки Держфінпослуг вдалося не тільки прийняти нормативний акт, а й забезпечити його виконання учасниками небанківського ринку. У будь-якому випадку, мова йде про підвищення прозорості надання кредитів і підвищенні фінансової грамотності позичальників».

Інші пастки при спробі взяти «кредит до зарплати»

Нерідко оголошення про «легкі кредити» розміщують … шахраї! Є, як мінімум, три популярних варіанти «нажитися» на довірливості позичальників.

- Пропозиція отримати вигідний кредит, але зробити передоплату за кредитом ще ДО його отримання. Передоплата може бути «невеликою» – до 5% від вартості кредиту. Для перерахування грошей потенційному клієнту пропонується номер рахунку. Зробивши переклад, клієнт отримує повідомлення про те, що слід ще перевести гроші. Це може тривати до тих пір, поки користувач не усвідомлює, що його обманюють. Повернути гроші, добровільно переказані на чужий рахунок, дуже складно.

- Пропозиція допомогти оформити фальшиві документи для отримання кредиту (наприклад, підроблену довідку про доходи). Шахраї візьмуть гроші за продаж «липової» довідки, а їх жертва може навіть потрапити за грати за те, що надала неправдиві відомості при отриманні кредиту (ст. 110 і ст. 358 Кримінального кодексу України).

- Пропозиція «навчити» правильно заповнювати анкету на кредит. Шахраї придумали, як обманювати кредитодавця, наприклад, повідомляючи неправдиві відомості про поручителя по кредиту (та інші не відповідають дійсності речі). У підсумку, кредитна історія клієнта буде зіпсована, і це в майбутньому відіб’ється на його взаємодіях з банківськими організаціями.

Життєві приклади шахрайства з «легкими кредитами» дивіться у відеоролику від Асоціації ЄМА.

3. Direct Debit: ключовий елемент розвитку автоматичних платежів в Україні

У країнах європейського регіону левова частка обов’язкових платежів – автоматичні. Тобто, відрахування відбуваються без безпосередньої участі платника, за системою автоматичного списання зазначеної суми платежу.

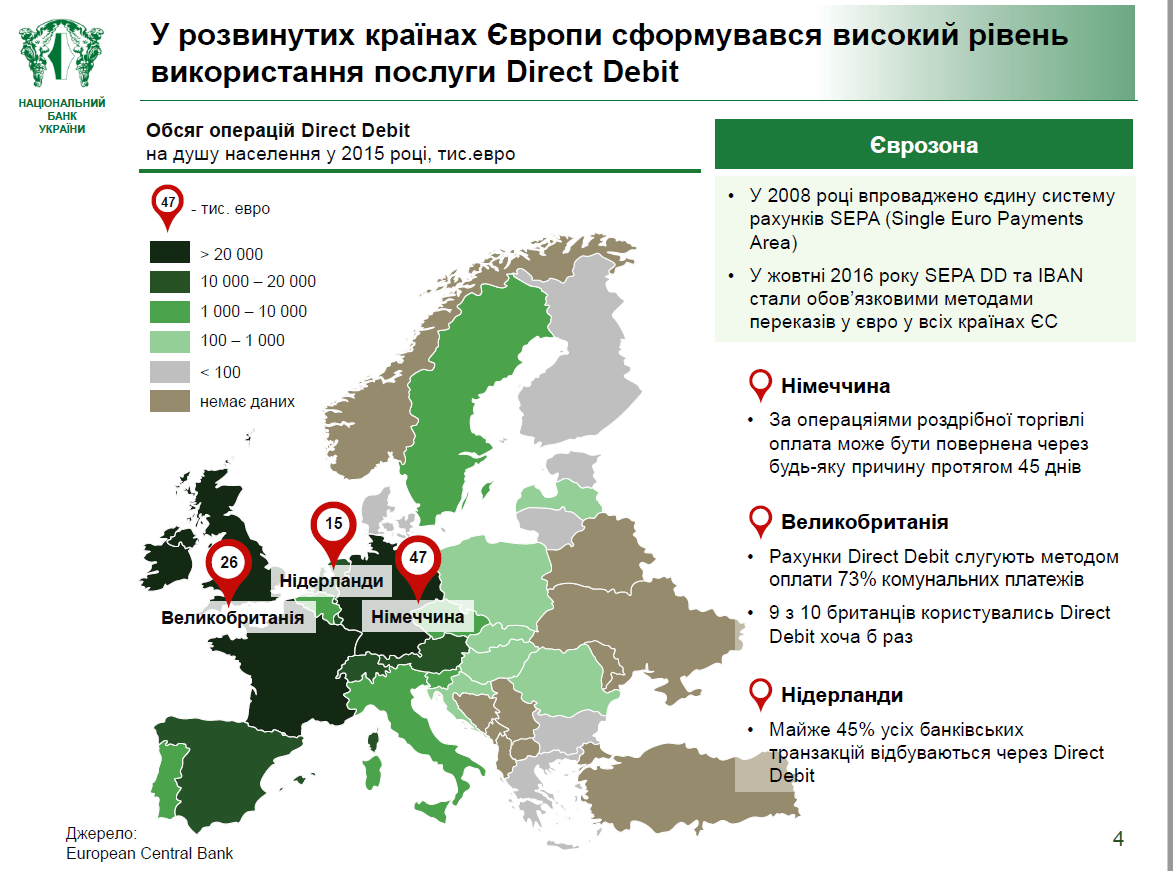

Найвищий показник обсягу операцій Direct Debit в Німеччині (47 тисяч євро на душу населення, за даними European Central Bank за 2015 рік). У Великобританії цей показник в той же період становив 26 тисяч євро, в Нідерландах – 15 тисяч євро. При цьому 9 з 10 британців хоча б раз використовували систему Direct Debit, а 73% всіх комунальних платежів відраховуються автоматично. У Нідерландах 45% всіх банківських транзакцій здійснюється за системою Direct Debit.

Національний банк України бачить впровадження Direct Debit як суттєвий поштовх для розвитку безготівкового платіжного ринку. Хоча б тому, що оплата комунальних послуг – це найбільші за обсягами і сумами платежі фізосіб в українських банках. Переклад цих платежів в «автоматичний режим» дозволить значно спростити вчинення платежів, стимулювати своєчасну оплату послуг та підвищити показники розвитку безготівки в Україні.

В Україні систему Direct Debit з 2010 року використовує Приватбанк (для регулярних платежів клієнтів: оплати податків, комуналки, послуг Інтернет-провайдерів). Тільки в минулому році послугою скористалися 475 тис разів (це більше десяти з половиною тисяч клієнтів), а загальна сума платежів склала 32,2 мільярда гривень.

Платежі по Direct Debit – це договірне списання коштів банком платника з рахунку платника.

У здійсненні платежу чотири стадії і учасника (крім платника):

Постачальник послуг (формує рахунок і передає платнику через агрегатор рахунків).

Постачальник послуг (формує рахунок і передає платнику через агрегатор рахунків).- Агрегатор (обробляє рахунки платників і виставляє їх банкам платників).

- Банк постачальника послуг (контролює питання оплати рахунку).

- Банк платника (списує кошти з рахунку платника, повідомивши його про це; саме списання відбувається автоматично).

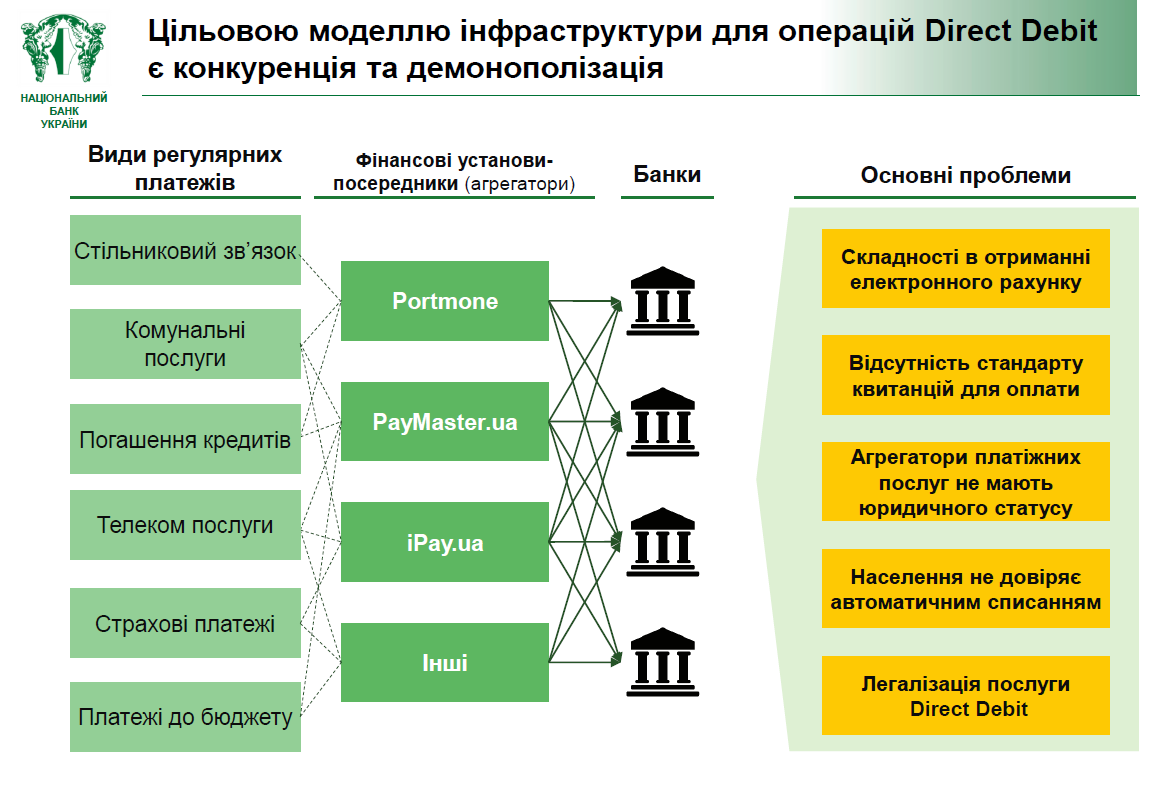

Однак якщо в країнах європейського регіону Direct Debit розвинений і ефективно використовується, то в Україні він практично не застосовується. Хоча, на думку експертів НБУ, впровадження системи автоматичних платежів підвищило б здорову конкуренцію на платіжному ринку і сприяло б процесам демонополізації платіжних послуг.

Які існують проблеми для повсюдного застосування Direct Debit в Україні:

Недостатня законодавча база для впровадження системи;

Недостатня законодавча база для впровадження системи;- Низький рівень інформування населення про систему, недовіра з боку населення до автоматичних платежів;

- Відсутність єдиних стандартів для формування квитанцій та перерахунку коштів.

Перші кроки до появи автоматичних платежів в Україні:

- Автоматичні платежі все-таки застосовуються і поступово стають популярнішими – це платежі за системою Standing Orders (відрахування заздалегідь визначеної платником фіксованої суми в зазначені терміни);

- Україна буде переходити на новий стандарт розвитку платіжної інфраструктури ISO 20022 (попередня дата переходу посилання – 1 жовтня 2019 року);

- В системі Direct Debit зацікавлені постачальники платіжних послуг, що значно підвищує шанси щодо її впровадження.

4. Перехід до безготівкових платежів в Україні не буде простим – результати дослідження

Згідно з результатами загальнонаціонального дослідження по фінасновой грамотності та обізнаності (представлено під час церемонії відкриття Проекту USAID «Трансформація фінансового сектора» 22 березня 2017 року), українці тепер більше знають про фінансові послуги (у порівнянні з показниками 2017 року). Однак цих знань недостатньо, щоб недовіра до безготівкових розрахунків було остаточно подолано.

Трохи покращилися знання з фінансової математики. Тепер українці краще оперують фінансовими термінами. Однак, за висновками USAID, лише 63% респондентів правильно відповіли на 5 з 7 питань.

Таким чином, українці «ментально» не надто просунулися в питаннях фінансового планування і, в цілому, розуміння фінансових процесів. Хоча поступово здійснюється перехід до безготівкових платежів (особливо це помітно в сфері електронних грошових переказів і платежів через Інтернет, а також платежів карткою в торгово-сервісній мережі), цей перехід, в масштабах всієї України і її жителів, які не буде простим, вважають в USAID .

-

32% респондентів все ще відразу знімають всі гроші, які надійшли їм на карту (зарплату, гонорар, грошові перекази, пенсію, допомогу і т.д.).

-

16% опитаних відразу ж знімають половину або 60% всієї надійшла на карту суми.

-

Лише 5% респондентів сказали, що знімають не більше 20% суми, яка є на карті (відповідно, частіше розплачуються карткою).

-

72% тих, хто використовує карти, вважають за краще платити готівкою, і лише 28% опитаних власників карток розплачуються карткою.

- 72% респондентів (з тих, у кого є карти) відповіли, що платять готівкою частіше, тому що так звикли. Очевидно, що необхідно стимулювати розвиток нової звички (платити карткою) – для чого потрібні стимулюючі заходи. Наприклад, що передбачають фінансову вигоду для тих, хто платить карткою (повернення частини податку, проведення лотереї та розіграшів серед платників картою і т.п.).

5. Електронна комерція потребує захисту від шахрайства

Шахраї вдосконалюють свої підходи, вважають фахівці американської компанії Experian. Тільки в США зафіксовано п’ять мільярдів шахрайських атак в 2016 році (це 3300 шахрайських операцій в секунду!).

В цілому, показники шахрайства в сфері електронної комерції зросли на 33%, в порівнянні з 2015 роком (дані по США). В основному, всі операції зловмисників можна умовно поділити на кілька видів:

- Компрометація даних клієнта (крадіжка даних його карти і використання цих даних для подальшого виготовлення підробленої картки, або для шахрайства з електронними переказами).

- Крадіжка карти (фізична заволодіння чужою карткою і здійснення платежів при її допомоги).

- Шахрайство із замовленням і купівлею товарів (коли злочинець видає себе за покупця, намагаючись обдурити продавця, отримавши дані його карти).

- Шахрайство з продажем товарів (в тому числі, створення фіктивних онлайн-магазинів, клієнти яких, ні про що не підозрюючи, переводять плату за неіснуючий товар).

- Шахрайство з доставкою товару.

На думку американських експертів, основна шахрайська тенденція в 2016 році – порушення цілісності даних. Таких випадків на 40% більше, ніж у 2015 році. Кількість звернень клієнтів, які скаржилися на шахрайство з кредитними картами, зросла на 56% в 2016 році.

Тому основні питання, які зараз стоять перед учасниками онлайн-комерції, це забезпечення схоронності клієнтських даних, а також підвищення інформованості клієнтів про можливе шахрайство і способи захисту від нього.

Правила коментування

Вітаємо Вас на сайті Pingvin Pro. Ми докладаємо всіх зусиль, аби переконатися, що коментарі наших статей вільні від тролінгу, спаму та образ. Саме тому, на нашому сайті включена премодерація коментарів. Будь ласка, ознайомтеся з кількома правилами коментування.

- Перш за все, коментування відбувається через сторонній сервіс Disqus. Модератори сайту не несуть відповідальність за дії сервісу.

- На сайті ввімкнена премодерація. Тому ваш коментар може з’явитися не одразу. Нам теж інколи треба спати.

- Будьте ввічливими – ми не заохочуємо на сайті грубість та образи. Пам’ятайте, що слова мають вплив на людей! Саме тому, модератори сайту залишають за собою право не публікувати той чи інший коментар.

- Будь-які образи, відкриті чи завуальовані, у бік команди сайту, конкретного автора чи інших коментаторів, одразу видаляються. Агресивний коментатор може бути забанений без попереджень і пояснень з боку адміністрації сайту.

- Якщо вас забанили – на це були причини. Ми не пояснюємо причин ані тут, ані через інші канали зв’язку з редакторами сайту.

- Коментарі, які містять посилання на сторонні сайти чи ресурси можуть бути видалені без попереджень. Ми не рекламний майданчик для інших ресурсів.

- Якщо Ви виявили коментар, який порушує правила нашого сайту, обов’язково позначте його як спам – модератори цінують Вашу підтримку.

Останні статті

Як вибрати ігрову консоль: секрети вдалої покупки

Питання про те, як вибрати ігрову консоль, хвилює багатьох – як новачків, так і досвідчених ґеймерів. У сучасному світі відеоігор, де технології розвиваються шаленими темпами, зробити правильний вибір стало складніше, ніж будь-коли. Якщо раніше вибір обмежувався кількома класичними брендами, то сьогодні ринок пропонує десятки різноманітних моделей: від стаціонарних систем до гібридних і портативних рішень, а […]

Топ ігрові ноутбуки 2025: потужні варіанти для ґеймерів

У сучасному світі ігри є не просто розвагою, а й своєрідним мистецтвом, яке потребує потужного обладнання для повного занурення. 2025 рік приніс чимало новинок на ринок ігрових ноутбуків, де кожен виробник прагне знайти золоту середину між ціною та продуктивністю. У цій статті ми зібрали топ 10: «ігрові ноутбуки 2025 року» – це моделі, які вже […]

Останні новини

AOC представила 2 нові QHD монітори серії B3: Q24B36X та Q27B36X

AOC офіційно представила два нові QHD монітори серії B3 для універсального використання. Моделі Q24B36X (23.8″) та Q27B36X (27″) мають роздільну здатність 2560×1440 пікселів і тонкі рамки дизайну. Обидва дисплеї підтримують частоту оновлення 144 Гц і час відгуку 0.5 мс MPRT для плавного відтворення руху. Такі характеристики роблять пристрої придатними як для продуктивної роботи, так і […]

Падіння криптовалют: біткоїн знизився на тлі тарифних заяв США

Падіння криптовалют стало очевидним 19 січня 2026 року на тлі загострення торговельної напруги між США та ЄС. За даними Economic Times, біткоїн торгувався близько $92000 і зазнав корекції після недавнього зростання. Повідомлення про можливі тарифи зі США стосувалися імпорту з кількох європейських країн і спричинили зростання невизначеності на ринках. Інвестори стали фіксувати прибутки і скорочувати […]